前回のおさらい

前回の記事では、カード会社がなぜナンバーレスカードを推進したいのかを、多田野の考察を元に決め打ちしました。

要は、カード会社側のメリット追求から生まれたナンバーレスカードでカード会員側はどういったメリットを享受できるのかといった話をこれからしていこうと思います。

改めて本カードのメリットを

これをご覧いただいている方はもうご存じだと思いますが、一応記載すると以下が主なポイントとなります。

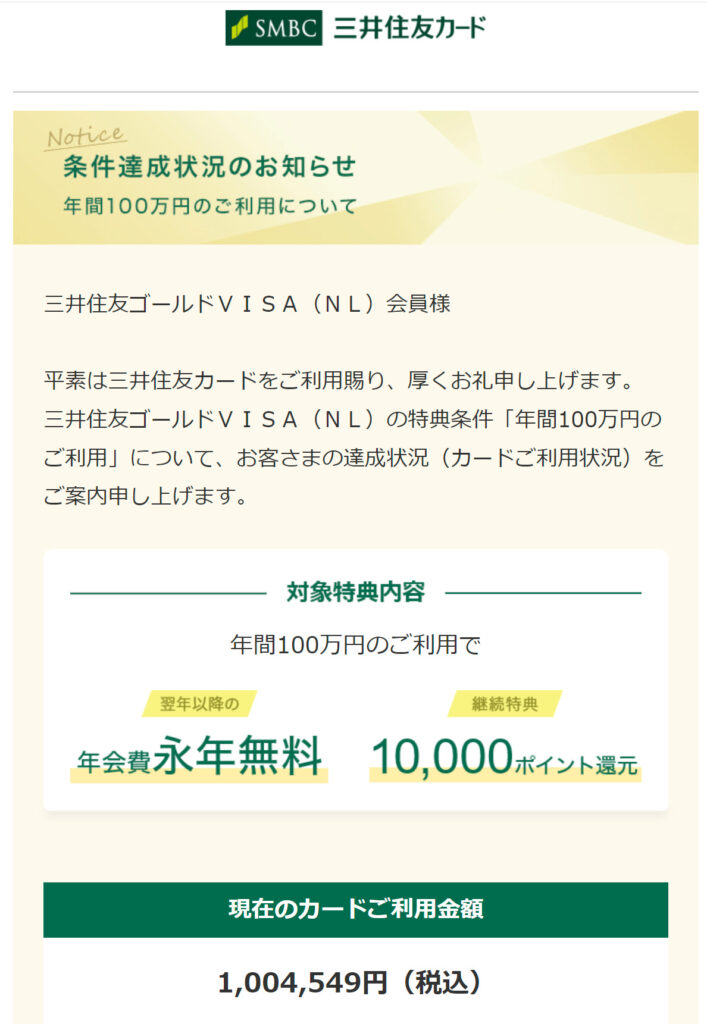

- 200円=1ポイント(0.5%)だが、年間100万円以上利用で10,000ポイント(1%)贈呈

- 年会費5,000円だが、一度でも年間100万円達成すれば次回以降の年会費は無料

- コンビニ+マクドナルドのタッチ決済で5%ポイント還元(カード決済では2.5%)

厳密には、ゴールドカードの保険付与や空港ラウンジ無料等の特典もありますが、「このご時世で旅行や会食は滅多にしない」前提として記載は割愛します。

細かい話ですが、三井住友カードは、条件達成状況を毎月メールでお知らせしてくれるのでわかりやすいです。(余談ですが、エポスカードもアプリに達成状況を表示するようになりました。)

電子マネーチャージや利用にポイントは付与されない。

三井住友カードの㏋によると、ポイント付与対象外の利用の一例は下表のとおりとなっています。

多田野が一番驚いたのはモバイルSuicaの定期券購入も非対象という部分です(よくJREと交渉纏まったなぁと)。

電子マネーにポイントがつかないのは各社同様ですが、各社は会員の反応等を見ながら非対象化したのに比べ、三井住友カードは早くから非対象を宣言していました。

電子マネーとクレジットカード会社との関係

電子マネーでは、電子マネーの発行元(Paypay、auPAY、Suica等)が加盟店を持ち、基本的に決済代行会社と組んで決済網を構築します。

その為、例えばクレジットカードでauPayチャージしてその残高をauPayで利用しても、発行元、加盟店共にauFS側の為、クレジットカード会社側には何の利益も有りません。

クレジットカード会社と電子マネー発行元との関係は、加盟店契約(会社によって契約形態は異なる可能性あり)による、チャージ利用に伴う低利率な加盟店手数料を得られるだけ、ポイント付与してしまうと逆サヤになります。

面白いのは、電子マネー発行元も、自社や自社グループでクレジットカードを発行している場合は、囲い込み観点で、他社カードへの電子マネーポイント付与を止めている点です。

QRコード決済では、カード会社と電子マネー発行元との利害が一致した結果、他社クレジットカードに対するポイント付与は廃止されてきています。

特殊な例「auPAY」

auPayに関しては、エポスカードやクレディセゾン等、現時点では他社カードでもチャージ分がポイント付与されます。

これに関しては多田野の推測ですが、クレジットカードポイントの交換先としてau(Pontaポイント)がある事からも、auとの加盟店契約等含め取引トータルで損益判断していると思われます。

要は、電子マネーでは儲からない事だけを理由に「ポイント付与非対象にします」とはならない総合的な理由や判断があるという事です。

どこのカード会社も一律ポイント付与対象外であれば問題ないのですが、対象となるカードがある以上、進んで三井住友カードを使う理由がないというのが、決めきれない理由の一つです。

ただの

ただのこの辺りは三井住友カードのオウンドメディア記事でも端切れ悪いんですよね・・・。

VISAのタッチ決済を激推し中

昔VISATouchという代物がありましたが、これとは全く別です。

VISAとしては、三菱UFJニコスと組んだ「VISATouch」、強権的な展開が理由でとん挫した「VISApayWave」に続き、「VISAのタッチ決済」が3度目の正直となります。

その為。VISAの気合の入り方も尋常ではなく、今回は、VISApayWaveの失敗を生かし、一応カード会社と歩調を合わせながら、上手いこと展開しています。

日本ではNFC Type F(FeliCa)が普及している事から、普及が怪しまれる部分もありましたが、今時点ではだいぶ認知度も上がってきたようです。

特に、支払方法を「クレジットカード」で使えるように仕様変更したことは普段使いへの功績大です。未だに「VISAのタッチ決済で」では通じないケースが多いので。

VISAのタッチ決済を最初に導入したのは三井住友カードではなかったと思いますが、「特定加盟店の利用で5%」を始めて売り文句に持ってきたのは三井住友カードです。

ポイント加算分原資の大半は、VISAが(ファンド供与やVISAに支払う手数料との相殺により)負担している為、各社(三菱UFJニコス、クレディセゾン等)が追随*していると思われます。*加盟店を持つ会社だから出来る部分もありますので、カード発行のみの会社では同様の施策は厳しいかなと思います。

上記経緯も踏まえ、(三井住友カードだけではないですが)「VISAのタッチ決済で5%」の売り文句では決めきれない理由を整理すると、以下の通りです。

- ある程度の普及後、VISAが金銭的な負担を止める可能性あり(永続施策ではない)

- 特定加盟店がコンビニやファーストフード等少額利用の店の為、実利が少ない。

ただ、カード会員としては、深く考えずに利得性を享受すればよいとは思います。

関連記事もどうぞ。

結論「100万円使うカードとして持つ」

結論は至って普通とはなりますが、以下2点を念頭に賢く使っていけばよいカードとなります。

- 年間100万円の利用で1.5%ポイント還元してくれるカードとして認識

- 年間100万円以上使う人、ポイント付与非対象加盟店で使う人は別のカードも持っておく

前編でも述べましたが、カード会社や国際ブランドの思惑によって提供されているサービス条件となっています。

当面は、カード1枚に集約せず、数枚程度を保有し、利得性を比較しながら使い分けていくのが賢明な使い方でしょう。

コメント