前回(11月)から少し間が空きましたが、4回目やっていきます。前回はこちら。

現在の状況

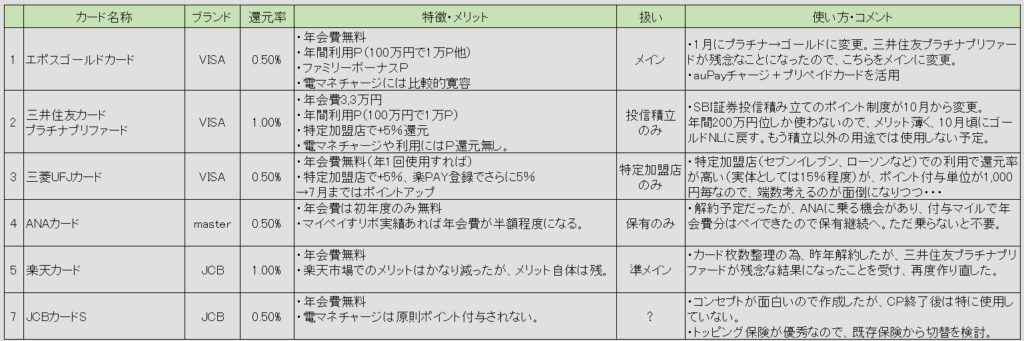

前回からいくつかカードを解約していますが、そこは割愛して、現在保有カードについてコメントを。

エポスゴールドカード

エポス(というか丸井グループ)という企業自体の存続が大丈夫なのか?という余計な心配はさておき、auPAYやSuica等、電子マネーチャージで0.5%付与は継続してくれるという抜群の安定感が良いです。

ただの

ただの色々振り回されると疲れるので、

やはり元に戻ってくるのは・・・

なんか人間関係観みたい!?

年間100万円使う(=ボーナスポイント獲得できる)前提とはなりますが、これ一枚で良いのではないか?という評価です。

家族カードがない点が、多田野的にはマイナスポイントですが、年間100万円なら、私一人でも使うので問題ないです。またプラチナに戻してもいいんじゃないか?とも考える事もありますが、そこまでは・・・

三井住友カードプラチナプリファード

4月にSBI証券での投信積み立てポイント付与制度の変更が発表されました。

多田野からは、元々のポイント付与制度についても歪みの様なものを指摘していましたし、過去の記事でもコメントしているので、ここでは割愛します。

ただ、投信購入→即解約(ポイントだけゲット)勢が相当居たのだろうと思いますので、健全な経営の為にもこれは仕方がないと思っています。

何でもかんでも「改悪、改悪」いうのも

さすがに芸がないかなと。

だって、商売なんですもの。

ともあれ、年間300万円以上使うなら、投信積み立てポイントに、年間ボーナス加えればそれなりにペイできそうなのですが、年間利用額達成を目的にカードを使うのも違うと思いますので、

10月までのスタートダッシュ期間を享受した上で、ゴールドNLに出戻ろうかと考えています。

なんだかんだで三井住友カードは今ノリに乗っている(かは分かりませんが、相応に資源を投入して大攻勢をかけているのは明らか)ので、ここは乗っておくのは賢いと思います。

なお、個人的な引っ掛かりがあってOliveは導入していません。

三菱UFJカード

タッチ決済が出来ない(ApplePay経由は出来なくもないが、Androidは全滅)事や、とんでもなく古いwebやアプリのUI等、時代の波に取り残されている感はなくもないですが、最大19%還元はかなり頑張っていると思います。

ポイント還元率を決定する条件の一つ一つ見ていくと、楽Pay(登録型リボ)設定が還元率条件5%を占めるので、それが嫌な人はもう素直に三井住友に行けばよいですが、そこが気にならなければ有力な選択肢です。

ただ、コンビニや松屋で1,000円単位(かつ加盟店単位に集計)という使い勝手の悪さと、Android保有者の場合はプラスチックカードを出すしかないという(やはり)使い勝手の悪さが難点。

「金融商品を使う事で信用が気になる」という方も

リボ・分割の利用はあまり気にしなくてよいと思います。

キャッシング(現金そのものを借りる)とは

やはり会社側も区別して考えていますので。

ANAカード

昨年、勢いでANAカードとJALカードを作成したものの、あんまりマイル貯める機会やメリットが感じられず、JALカードは3月で退会してしまいました(今考えればショッピングプレミアム付けたので1年待てばよかったかとも)。

ところが、4月のパッケージ旅行で、ANA便乗り、フライトマイルは付くわ、ANA FESTAで割引&マイルつくわでファミリー合算で年会費分はペイできそうになったので、ANAカードは継続保有しようかと。

その後続くかは分かりませんが、「年1回飛行機に乗る人はお得」という意味が分かったような気がします。ただ、日常的に使うかというと、他のカードよりは優先度は低いかなという所です。

・・・といっても、

過去にもANA/JALカード保有した経験あります

(それも使わないから解約したのですが・・・)

楽天カード

カード枚数整理の関係で、昨年末にスパッと解約したのですが、三井住友カードプラチナプリファードに全寄せするためのモノだったので、前述の状況を受け、新たに作り直しました。

ポイント還元率1%の家族カードのアルカードとしてそれなりに使う事を考えていますが、三井住友カードゴールドNLにダウングレードした後は・・・そっちに移ると思うので、継続するかどうかはその時に考えます。

以前同様、JCBのディズニーデザインにしたのですが、エンボスレス(カード番号等が裏面に)に変わり、スッキリしました。

国際ブランドはセゾンAMEXを解約したこともあり、AMEXにしたかったのですが、楽天のJCBブランドは比較的キャンペーンも多かった(逆にmastercardはお通夜状態ですね)ので、JCBにしました。

貯まったポイントは、ガソリンスタンドか、楽天ペイか、請求額へのポイント充当に使うかな。

JCBカードS

JCBプロパーの年会費無料カードという点と、大々的なキャンペーンがあったのでリリース当日(12/5)に申し込みました。その後にディズニーデザイン出たのが残念でした・・・

正直あまり使う用途がないのですが、主要カード会社のプロパーカードは保有しておきたいという基本的なコンセプトから保有しているので、保有すること自体に意味を見出しているカードの一つです。

相応に年を重ねてくると、老後の過ごし方(信用の育成や維持)についても考えておく必要があるのですよ。

(いきなり実績なしにJCB作るのは、さすがに無理ですよ)

ただ、トッピング保険のラインナップや商品設計や他社(エポスは結構頑張っていますが)と比べて中々良いのではないかとFPの立場からも見ています。

その為、個別保険会社と契約している自転車保険や日常生活賠償責任保険なんかをこっちに切り替えようかなとは考えています。

ポイント付与率より大事なこと

多田野はどちらかというとポイントを提供する側なので、世の中がポイ活に盛り上がるのはありがたい次第ではありますが・・・個人的には、以下の通りに考えています。

ポイント付与5%より、購入金額を5%下げる方が簡単

ポイ探先生とか、これで飯食ってる一部の人たちはそれが生業なので別ですが・・・

そうではない大多数の人たちは、本質を忘れないで、どんな手段でも最終的にポイント付与分以上の利得を得られれば良いというシンプルな考えに立ち返ると楽になれます。

「100円で1ポイント」のポイント付与率を5%に高めるより、「100円の野菜を95円で買う」事の方が簡単です。

前社ですが、カード会社も電マネ会社も2%や3%の粗利、そこからライセンス料(国際ブランドやら、フェリカネットワークスやら)抜かれてコンマなんとかの世界で食べている状況です。

ポイント1%の年会費無料カードでも結構頑張っていると思います。送客マージンを当てたり、加盟店側に販促として負担してもらったり等々、企業努力のたまものだと思います。

これを日常全般的に2%にするのも無理だろうと、多田野は見ています。通信キャリア系の10%とか、投信積み立ての・・・なんかはグループトータルで銭勘定やっているので、あれは条件付きのレアケースです。

それよりも、どこでも売っていて、差別化できない商品(例えば、野菜果物は「この店じゃないと売ってない」、という事はないですよね)は、値付け自由なので、1%どころか2%の差も珍しくありません。

100円のモノが99円で売ってるか

98円で売っているか。

このくらいの値段のばらつきは普通にあります。

だから、提供する側がひねり出すのが困難なポイント還元より、チラシチェック等に時間当てた方がよっぽど有意義だし、実利的だと思います(価格比較サイトとか、GOGO-GSとか技術の進歩でいくらでも手抜き可能)。

もっと言えば、「そもそもこの商品買う必要ありますか?」とか、「同様の別商品(ジェネリック)でもいいんじゃない?」とかの議論の方が、抜本的な解決につながるかもしれません。

ポイントがより多くつくのはうれしいんですが、そこにあんまり労力掛けても、時間給勿体ない(あなたの価値は決して時給数円数十円じゃないはず。もっと高いはず。)ので、プラスアルファ程度に考えるのが吉です。

どうか幸福な時間と幸福なお買い物を。これは多田野にとっての永遠のテーマでもあります。

コメント