「カードの達人」の多田野が保有しているカードについて解説します。目新しさは特にないかもしれませんが、常にスクラップ&ビルドを重ねつつも、王道が一番という結論に至っています。

まずはじめに(基本的なコンセプト)

カード枚数は少ない方がいい

この議論をすると「用途ごとに使い分けた方がいい」という人と「シンプルな方がいい」という人との論争が始まるのですが、人によって心地よさは違いますので、どれも正解だと思います。

ただ、「カードは1枚で良い」という極論をぶつ評論家に対しては、「それは違いますよね(ご自身でも分かってて、敢えてインパクトで言ってますよね)」と思う事はあります。

多田野は冒頭述べた通り、カードを増やしたり、減らしたりしています(今日もカード3枚ほど解約しました)が、安定して1%~1.5%ポイント還元が得られればそれが最適だと思っています。

ただの

ただのニッチな利用に対して5%10%の還元を受けるより、

マスでの利用に対して纏めて+1%の還元を受ける方が

リターンは高額になるはず。

とはいえど、カードも大体5枚超えてくる(4大ブランドで各1枚ずつを超えてくる辺り)と管理負荷が大変なので、4~5枚が最適枚数の限度かなぁというのが多田野の感覚です。

国際ブランドは網羅しておこう

カード1枚理論が現実的ではないと考える理由は主にココです。

単なる決済手段という事であれば、クレジットカード1枚と、キャッシュカード兼デビットカード1枚持っておけば大体は何とかなると思います。

最近の動向としては、日本国内のみの利用であったとしても、特にNFCの広がりによって、国際ブランド毎にシェアの広げ方や戦略・施策に特徴や差がついてきました。

その為、現在は今は他の電子マネー(felicaやQR決済)との住み分け・カニバリズムが発生する、立ち位置探しの段階ですので、その趨勢がはっきりするまでは、可能な範囲で手を伸ばしておくことが望ましいです。

無理のない範囲で、各社のサービスやキャンペーンを

つまみ食いできるよう、アンテナを張っておくことは

重要な事です。

なお、ダイナースクラブやDISCOVERは、普通は気にしなくていいと思います。必要な方には必要なブランドでしょう。

年間利用予定額を把握しておく

カード保有を検討するにあたり、年間でいくら使う予定なのかを凡そ知っておくことは重要です。例えば、あまり使わない人が「100万円使ったら・・・」みたいなカードを持っても意味は無いです。

年間100万円しか使わない人が、「100万円使ったら・・・」みたいなカードを2枚3枚持っても・・・使い切れません。といった風に、利用状況から保有カードのラインナップが決まってくることもあります。

当然ながら、年によってカードの枚数や種類を変える事も出てくると思います。時々は見直しを行うとよいです。

ポイント還元はあくまで使った金額に対して発生します。

ポイント欲しさにカード利用するのは本末転倒です。

大手カード会社は可能な限りキープ

大手カード会社(JCB、三井住友、三菱UFJニコス、クレディセゾン)は新規の審査や利用枠がかなり渋い為、細く長く繋がって信頼構築しておくことが重要・・・と考えています(根拠はないし、あっても言えませんが)

なお、楽天も大手カード会社ですが、完全に利得性目的のカードの為、

必要なら作る、不要なら作らないのハッキリスタンスで良いです。

カード付帯保険や付帯サービスは必要性を検討

これまで金太郎飴のように通り一辺倒であった付帯保険や付帯サービスに若干差別化が図られてきた気がします。よって、有料カードの場合は十分な検討が必要です。

多田野の場合、PC保険がSBIプラチナデビットについているので

クレジットカードに期待する保険やサービスは特に無いです。

(以下記事参照)

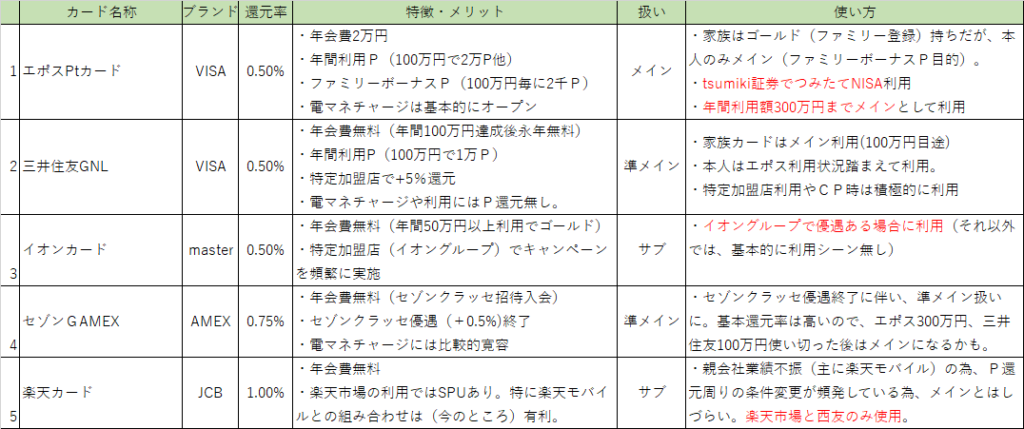

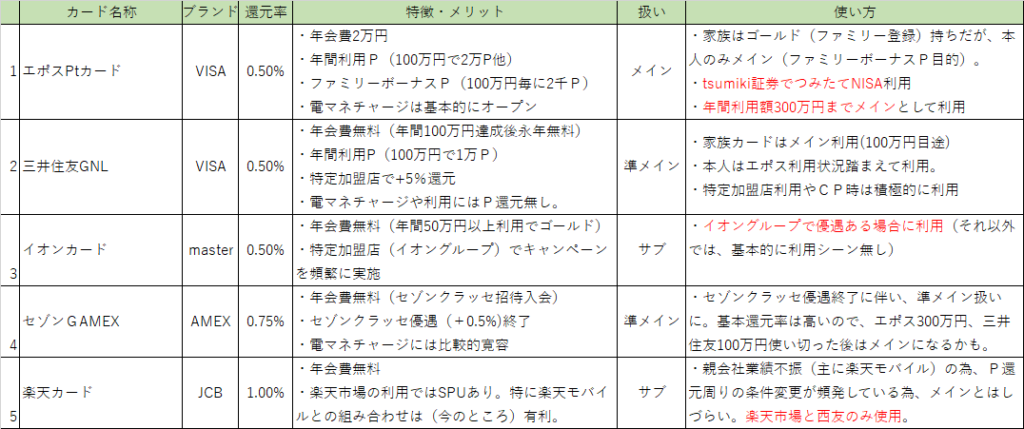

多田野の保有カードと使い方

現在の多田野の保有カードを一覧にしました。厳密にはメルカード等、他にも保有カードはあるのですが代表的なものとして捉えて頂ければと思います。

エポスプラチナカード

家族カードが無い事をどう考えるかという所ですが、年間300万までの利用におけるコストパフォーマンスは最高です。

実は、三井住友プラチナプリファードのSBI証券のクレカ積み立て5%のニュースリリースを見て、メイン変更も考えたのですが、年間利用額に加算されない為、その後が続かないなと感じて現時点では見送っています。

三井住友カードは公金(国民年金)や電子マネーチャージでポイント還元無しにしている点が引っ掛かっていてメインにしづらい所もあり・・・

三井住友ゴールドNL

エポスの所でも書きましたが、「エポスプラチナ&本カード」の組み合わせと「三井住友プラチナリファード」とどちらにするかを悩みましたが、検討の結果前者に落ち着いています。

特にゴールドカードらしきステータスもなく、年会費無料で100万円利用すれば1万Pくれるという利得性カードと考えればよいと思います。

イオンカード

必須ではありません。生活圏内にイオンが無ければ持つ必要は無いと思います。

セゾンゴールドAMEX

セゾンクラッセの終焉後、半年ほどは優遇が続いていたのですが、それも今月(1/10〆、2/4請求分)で終了です。

とはいえど、それでも還元率は0.75%あり、セゾンふるさと納税やAMEXと協働してのキャンペーンが不定期で発生しており、まだまだ利用シーンはあるのではないかと思っています。

利用枠がなぜかメチャメチャ多いんですよね・・・

(そんなに使えねえよ!って位あります)

楽天カード

確かに楽天市場でのポイント還元は他カード利用よりも高く、ポイント利用先も汎用性が高くなりましたが、この所ポイント運営ルールがコロコロ変わって、余り信用できないというのが正直な感想です。

利得性も重要ですが、「クレジット=信用」ですので、あまりプロミスをコロコロ変える会社との信頼関係は築きづらいという思いもあり・・・是々非々のスタンスです。

楽天モバイル利用していますので、

楽天市場利用時は基本的に楽天カードを利用しています。

あとは西友でも使っていますよ。

一人一人によって快適は異なる

これはあくまで多田野のケースと考えてください。共感される方がいれば、多田野と考え方が似ているか、生活スタイルや使い方が近いのかもしれません。

正解は皆さんの頭の中にあると思います。「自分はこう思う」という様なものがあれば是非お聞かせください。

また、多田野についても、半年後1年後は最適が変わっているかもしれません。自分でも1年後に答え合わせするのを楽しみに、この記事を執筆しています。

コメント